期货套期保值率公式(期货套期保值公式)

期货套期保值,是指利用期货合约来规避现货价格风险的一种风险管理策略。套期保值者通过在期货市场上建立与现货交易相反的头寸,来对冲现货价格波动带来的潜在损失。 而期货套期保值比率公式,则是一个用来计算需要买卖多少期货合约来有效对冲现货风险的关键工具。它并非一个单一的固定公式,而是根据实际情况和套期保值目标的不同而有所变化,但其核心思想都是基于现货与期货价格之间的相关性进行比例的调整。将深入探讨期货套期保值比率公式的构成、应用以及需要注意的关键点。

套期保值比率公式的原理与构成

套期保值比率公式的核心是确定最优的期货合约与现货数量比例,以最大限度地降低价格风险。 简单的说,它回答了这样一个问题:对于每单位现货商品,需要买卖多少份期货合约才能有效地对冲其价格波动? 一个最基本的、也是最常用的公式为:

套期保值比率 = 现货价格波动率 / 期货价格波动率 (现货价格 / 期货价格) 保值比例

其中:

- 现货价格波动率:指现货价格的历史波动幅度,通常用标准差表示。

- 期货价格波动率:指与现货对应期货合约的历史波动幅度,同样用标准差表示。

- 现货价格:即现货商品的当前市场价格。

- 期货价格:即对应期货合约的当前市场价格。

- 保值比例:表示需要对冲的现货风险比例,通常设定为100%(完全对冲)或更低的比例(部分对冲)。

不同类型的套期保值比率公式

上述公式是最基本的套期保值比率公式,但在实际应用中,还会根据具体情况采用更复杂的公式或进行调整。例如,考虑基差(现货价格与期货价格之间的差价)的影响:

改进的套期保值比率公式:考虑基差影响

在实际操作中,现货价格和期货价格之间存在基差,基差的变化也会影响套期保值的有效性。更精细的模型会考虑基差的波动率以及基差与现货价格、期货价格之间的相关性,从而改进套期保值比率的计算。

一些更复杂的模型还会考虑以下因素:

- 时间价值:期货合约到期时间会影响其价格,需要考虑时间因素的影响。

- 市场波动性:市场波动性会影响套期保值的有效性,需要根据市场情况调整套期保值比率。

- 交易成本:交易成本会影响套期保值的盈利,需要考虑交易成本的影响。

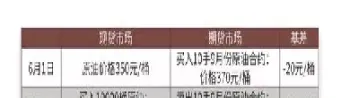

套期保值比率公式的应用举例

假设某企业需要对冲未来三个月内1000吨小麦的销售价格风险。根据历史数据,小麦现货价格波动率为10%,对应期货合约价格波动率为12%,当前小麦现货价格为每吨1000元,对应期货合约价格为每吨1010元。企业希望完全对冲风险,即保值比例为100%。

套期保值比率 = 10% / 12% (1000元 / 1010元) 100% ≈ 0.826

这意味着企业需要卖出约826份小麦期货合约(每份合约代表一定数量的小麦)来对冲1000吨小麦的销售价格风险。 需要注意的是,这个计算结果只是理论上的最佳比例,实际操作中需要根据市场情况进行微调。

套期保值比率公式的局限性与风险

虽然套期保值比率公式可以帮助企业有效地管理风险,但它也存在一些局限性:

1. 公式依赖于历史数据:公式的计算依赖于历史数据,而未来价格波动可能与历史数据存在偏差,这会导致套期保值效果不理想。

2. 基差风险:基差的波动会影响套期保值的有效性,如果基差发生大幅度变化,套期保值可能会失败。

3. 市场波动性:市场波动性越大,套期保值的难度也越大,套期保值比率公式的有效性也会降低。

4. 模型假设:许多套期保值模型都基于一些简化的假设,例如线性关系、常态分布等,这些假设在实际市场中并不总是成立。

在应用套期保值比率公式时,企业需要充分考虑其局限性,并结合其他的风险管理工具,例如期权等,来降低风险。

实际应用中的注意事项

在实际应用中,企业需要根据自身的具体情况和套期保值目标,灵活运用套期保值比率公式。 以下是一些需要特别注意的事项:

- 选择合适的期货合约: 需要选择与现货商品具有高度相关性的期货合约,并选择合适的到期月份。

- 持续监控市场: 市场情况瞬息万变,需要持续监控市场变化,并根据市场情况调整套期保值策略。

- 专业知识与经验: 套期保值是一项复杂的风险管理技术,需要具备专业的知识和经验。

- 多元化风险管理: 不要过度依赖套期保值,应该采取多元化的风险管理策略,降低风险。

总而言之,期货套期保值比率公式是进行期货套期保值的重要工具,但它并非万能的。企业在使用该公式时,需要充分了解其原理、局限性和风险,并结合实际情况进行灵活运用,才能有效地降低风险,保障自身利益。