交易所商品期货(交易所期货怎么买)

交易所商品期货,简单来说,就是指在正规交易所上市交易的、以商品为标的物的标准化期货合约。它并非商品本身,而是一种合约,约定在未来某个特定日期以约定价格买卖某种商品。与现货交易不同,期货交易更关注的是价格的波动,投资者通过预测未来价格走势来获利或规避风险。 本篇文章将详细阐述交易所商品期货的概念、交易流程及风险管理等方面,帮助读者了解如何购买交易所商品期货。

交易所商品期货的种类及特点

交易所商品期货涵盖范围广泛,涉及农产品、金属、能源、金融等多个领域。常见的商品期货种类包括:农产品期货(例如玉米、大豆、小麦、棉花等)、金属期货(例如黄金、白银、铜、铝等)、能源期货(例如原油、天然气等)、金融期货(例如利率期货、股指期货等)。每种商品期货都有其独特的市场特点和价格波动规律,投资者需要根据自身的风险承受能力和投资目标选择合适的品种。

与现货交易相比,商品期货交易具有以下特点:

- 杠杆作用:期货交易通常采用保证金交易制度,投资者只需支付少量保证金即可控制较大规模的商品,从而放大收益或亏损。

- 高风险高收益:由于杠杆作用和价格波动较大,商品期货交易具有高风险高收益的特点,投资者需谨慎操作。

- 双向交易:投资者既可以在价格上涨时买入获利,也可以在价格下跌时卖出获利,具有灵活性和对冲风险的能力。

- 标准化合约:交易所商品期货合约具有标准化的规格和交割方式,便于交易和结算。

- 透明度高:交易所实行公开透明的交易制度,价格信息及时公开,有利于投资者进行理性决策。

开户及交易流程

在国内进行商品期货交易,需要先在具有期货交易资质的期货公司开立期货账户。开户流程一般包括:选择期货公司、提交开户申请材料(身份证、银行卡等)、进行身份验证和风险测评、签订相关协议、缴纳保证金等。 需要注意的是,不同期货公司的佣金标准、服务质量等方面可能存在差异,投资者应谨慎选择。

开户完成后,即可进行商品期货交易。交易流程一般如下:

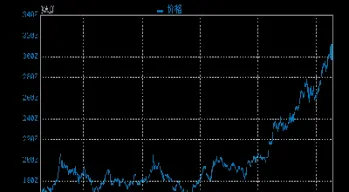

- 市场分析:进行市场行情分析,预测未来价格走势。

- 下单交易:通过期货公司提供的交易软件或平台下单,选择买入或卖出、合约品种、数量、价格等。

- 持仓管理:根据市场变化调整持仓,控制风险。

- 平仓结算:在合约到期前平仓,或者选择交割(实物交割,较为少见)。

交易软件一般提供多种图表分析工具、技术指标和资讯信息,帮助投资者进行交易决策。投资者需要学习和掌握相关的技术分析和基本面分析方法。

保证金制度与风险管理

商品期货交易采用保证金制度,投资者只需支付一定比例的保证金即可参与交易。保证金比例由交易所规定,通常在5%-15%之间,不同商品和合约的保证金比例可能有所不同。保证金制度虽然放大了交易收益,但也放大了交易风险。如果价格波动不利于投资者,账户资金可能会被迅速亏损,甚至面临爆仓风险(保证金不足以承担亏损)。

为了降低风险,投资者需要进行有效的风险管理,常用的风险管理方法包括:

- 设置止损位:提前设定止损点,当价格跌破止损位时,自动平仓,以限制亏损。

- 分散投资:不要将所有资金投入单一品种,分散投资不同商品或品种,降低风险。

- 控制仓位:不要过度交易,控制仓位,避免过度冒险。

- 学习和研究:不断学习和研究商品市场知识,提高交易技巧和风险管理能力。

- 理性投资:保持理性,避免盲目跟风或情绪化交易。

期货交易的税费

进行商品期货交易需要缴纳一定的税费,主要包括印花税和交易手续费。印花税由交易所统一收取,交易手续费由期货公司收取,具体费用标准由交易所和期货公司根据不同的品种和交易量制定。

投资者在进行交易前,应仔细了解相关税费规定,合理安排交易成本。

合同交割与注意事项

期货合约到期后,投资者可以选择平仓或进行实物交割。平仓是指在合约到期前卖出与之前买入数量相同的合约来抵消原有持仓,而实物交割是指按照合约规定,实际交付商品。由于实物交割涉及实际商品的运输、储存等复杂流程,大部分投资者会选择平仓。

投资者需要注意的是,商品期货交易存在较高的风险,需谨慎参与。在进行交易前,务必进行充分的市场调研和风险评估,选择适合自身风险承受能力的投资品种和策略。切勿盲目跟风或进行过度杠杆交易。建议投资者学习相关知识,寻求专业人士的指导,理性控制风险。

总而言之,交易所商品期货投资具有高风险高收益的特点,投资者需谨慎操作,合理控制风险,才能更好地参与市场竞争并获得收益。 在进入市场前,必须充分了解相关的规则、风险以及自身的风险承受能力,切勿盲目跟风,理性投资,方能长期稳定盈利。