利率期货交易的产生(利率期货交易的目的)

利率期货交易的目的

在金融市场中,利率期货交易是一种重要的金融工具,它为市场参与者提供了管理利率风险和对冲利率波动的途径。利率期货交易的产生源于以下几个目的:

对冲利率风险

利率风险是指利率变动对金融资产或负债价值的影响。当利率发生变化时,债券、贷款和其他利息敏感资产的价值也会随之波动。利率期货交易允许市场参与者对冲这种风险,通过锁定未来某个特定利率,从而减少或消除利率变动带来的潜在损失。

锁定未来利率

利率期货交易还可以帮助市场参与者锁定未来的利率,以便在利率上涨或下降时获得预期的收益。例如,如果一家公司预计未来需要借款,可以通过购买利率期货合约来锁定较低的利率,从而降低未来的融资成本。

投机

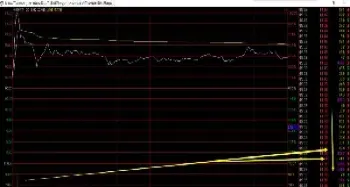

利率期货交易也为投机者提供了获利机会。投机者可以对利率变动趋势进行预测,并通过买卖利率期货合约来寻求收益。如果投机者预测正确,他们可以从利率变动的波动中获利。

市场流动性

利率期货交易促进了市场流动性,使市场参与者能够轻松地买卖利率相关的金融工具。这种流动性为市场参与者提供了更大的灵活性,让他们可以根据需要调整其利率风险敞口。

利率期货交易的运作方式

利率期货合约是一种标准化的合约,规定了在未来某个特定日期以特定利率买卖一定数量的标的资产。标的资产通常是短期国债或其他利息敏感证券。利率期货合约在期货交易所进行交易,受监管机构的监督。

交易利率期货合约时,市场参与者可以采用以下几种策略:

平仓:通过与原有合约相反方向的交易来平仓,了结其利率风险敞口。

对冲:使用利率期货合约来对冲其他金融资产或负债的利率风险。

投机:基于对利率变动趋势的预测,通过买卖利率期货合约来寻求收益。

利率期货交易的优点

- 对冲利率风险

- 锁定未来利率

- 投机获利机会

- 提高市场流动性

- 透明性和监管

利率期货交易的局限性

- 交易成本

- 存在对手方风险

- 对市场波动敏感

- 复杂性

利率期货交易的适用对象

利率期货交易适用于各种市场参与者,包括:

- 企业

- 投资基金

- 银行

- 保险公司

- 对冲基金

- 投机者

利率期货交易是一种重要的金融工具,它为市场参与者提供了管理利率风险和对冲利率波动的途径。通过理解利率期货交易的目的和运作方式,市场参与者可以利用这一工具来满足其特定需求,无论是对冲风险、锁定未来利率还是寻求投机收益。