期货量化分散交易(期货量化自动交易)

导言

期货量化分散交易是一种利用量化模型和算法,在多个期货品种之间分散投资,实现风险管理和收益增强的交易策略。与传统的人工交易相比,期货量化分散交易具有自动化、效率高、风险可控等优势。

量化模型与算法

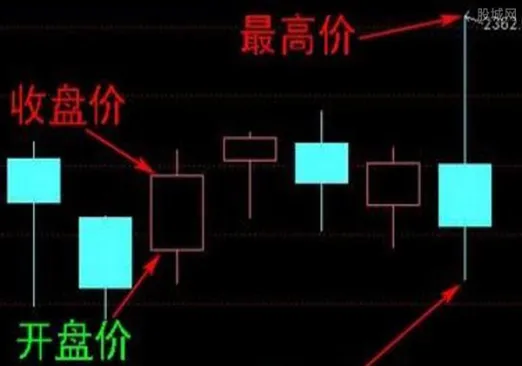

期货量化分散交易的核心在于量化模型和算法。这些模型和算法通过分析历史数据和市场动态,建立数学模型来预测未来价格走势。常见的量化模型包括趋势跟随、均值回归、统计套利等。算法则负责根据模型的预测结果,自动执行交易指令。

分散投资

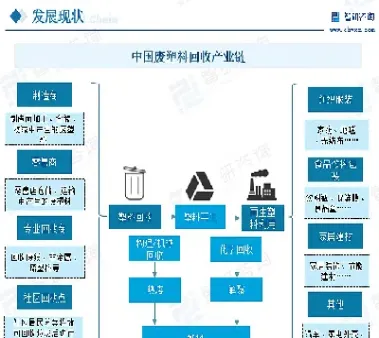

分散投资是期货量化分散交易的重要原则。通过在多个期货品种之间分散投资,可以降低单一品种价格波动带来的风险。例如,可以同时投资商品期货、金融期货和能源期货等不同类别,从而实现风险分散。

风险管理

期货量化分散交易的另一个优势是风险管理。量化模型和算法可以实时监控市场风险,并根据预设的风险参数自动调整交易仓位。例如,当市场波动加剧时,算法可以自动减仓或平仓,以控制风险敞口。

收益增强

虽然分散投资可以降低风险,但也会一定程度上降低收益。为了提升收益,期货量化分散交易策略通常会采用杠杆交易。杠杆交易可以放大收益,但也需要承担更高的风险。杠杆率的设定需要根据市场情况和投资者风险承受能力谨慎考虑。

实施步骤

实施期货量化分散交易策略需要以下步骤:

- 选择量化模型和算法:根据投资目标和风险偏好选择合适的量化模型和算法。

- 构建交易系统:建立一个自动化交易系统,将量化模型和算法集成其中。

- 分配资金:根据风险承受能力和投资目标分配资金到不同的期货品种。

- 监控和调整:定期监控交易系统和市场情况,根据需要调整交易策略或风险参数。

优势与劣势

优势:

- 自动化交易,效率高

- 风险可控,降低单一品种风险

- 收益增强,利用杠杆放大收益

劣势:

- 需要较高的技术门槛

- 模型和算法可能存在预测误差

- 杠杆交易会放大风险

期货量化分散交易是一种有效的交易策略,可以帮助投资者提升收益,降低风险。通过利用量化模型和算法,分散投资,进行风险管理,投资者可以在期货市场中获得更稳定的回报。实施期货量化分散交易策略需要较高的技术门槛和对市场的深入理解。投资者应根据自身情况谨慎考虑,并寻求专业人士的指导。

THE END