证券投资基金股指期货(股指期货投资策略)

1. 股指期货

股指期货是一种以股价指数为标的物的期货合约,交易标的是股票市场大盘股价指数,反映的是整个股票市场的走势。作为一种金融衍生品,股指期货为投资者提供了对冲市场风险并获取收益的机会。

2. 股指期货投资策略

2.1 套期保值策略

套期保值策略的主要目的是在原有股票投资的基础上,利用股指期货进行风险对冲,以降低市场波动带来的损失。例如,当投资者持有大量股票时,可以选择卖出与其股票投资规模相匹配的股指期货合约。当股市下跌时,股指期货合约价值上涨,弥补了股票投资的亏损。

2.2 趋势跟踪策略

趋势跟踪策略主要用于把握股市的长期趋势。投资者通过分析技术指标,判断股市未来走势,并相应地进行股指期货交易。如果预期股市上涨,则买入股指期货合约;如果预期股市下跌,则卖出股指期货合约。

2.3 套利策略

套利策略是利用不同期货合约之间的价差获利。例如,投资者可以同时买入近月期货合约并卖出远月期货合约,如果远月期货合约价格高于近月期货合约价格,则投资者在期货合约到期时,通过平仓操作,可以获得合约价差带来的收益。

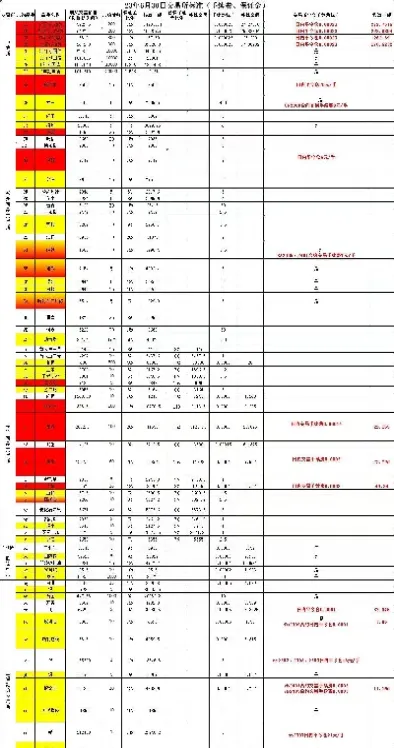

3. 证券投资基金的股指期货投资

证券投资基金作为一种集合投资工具,可以将投资者的资金进行集中管理和投资,为投资者提供了分散风险和专业化投资的优势。近年来,越来越多的证券投资基金开始投资股指期货,以增强基金收益能力。

3.1 优势

- 对冲风险:股指期货可以帮助基金有效对冲股票投资的市场风险,降低基金净值的波动。

- 增强收益:基金经理可以通过趋势跟踪或套利策略,利用股指期货获取超额收益,增强基金整体收益能力。

- 分散投资:股指期货投资可以帮助基金分散投资范围,降低单一资产类别带来的风险。

3.2 风险

- 期货波动性:股指期货市场波动较大,基金投资股指期货会带来一定程度的风险敞口。

- 保证金交易:股指期货通常采用保证金交易,如果市场大幅波动,可能会造成基金损失超出保证金金额。

- 专业要求:股指期货交易需要一定的专业知识和交易技巧,基金经理需要具备较高的市场判断能力和风险控制能力。

3.3 基金选择

投资者在选择投资股指期货的证券投资基金时,需要考虑以下因素:

- 基金经理水平:基金经理在股票投资和股指期货交易方面的经验和能力。

- 投资策略:基金采用的股指期货投资策略及其风险控制措施。

- 历史业绩:基金过往在股指期货投资方面的历史业绩和风险收益特征。

股指期货作为一种金融衍生品,为投资者提供了对冲风险和获取收益的机会。证券投资基金通过投资股指期货,可以增强基金收益能力和分散投资风险。在选择投资股指期货的证券投资基金时,投资者需要充分考虑基金经理水平、投资策略和历史业绩等因素,以匹配自身的风险承受能力和投资目标。

THE END