期货新合约高开很多(期货合约近高远低)

期货市场上,新合约上市后出现大幅高开的情况并不少见,而与此同时,同一品种的远月合约则可能表现出相对较低的价格。这种现象被称为“期货合约近高远低”。

原因

期货合约近高远低的原因包括:

1. 现货溢价

新合约通常代表了近期交割的现货价格。当现货市场供不应求时,现货价格会高于期货价格,导致新合约高开。

3. 交割风险

离交割时间越近的合约,交割的风险也越大,包括交割标的物质量问题、运输问题等。为了补偿这种风险,近月合约通常会比远月合约略高。

3. 资金需求

期货交易需要保证金,持仓时间越长,资金成本越高。投资者为了降低资金成本,倾向于持有远月合约。

影响

期货合约近高远低的现象对市场参与者有以下影响:

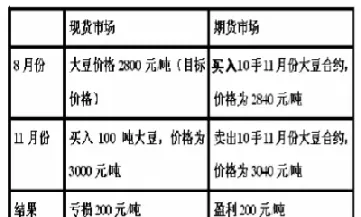

1. 套期保值者

套期保值者通过买卖不同交割月份的期货合约,来对冲现货价格的风险。当近月合约高开时,套期保值者可能面临较高的成本。

2. 投机者

投机者从期货价格的波动中获利。当新合约高开时,投机者可利用这一差价进行正套交易,赚取无风险利润。

3. 投资者

投资者可以通过购买远月合约来降低资金成本和交割风险。当近月合约高开时,投资者可考虑转持远月合约。

应对策略

面对期货合约近高远低的现象,市场参与者可以采取以下策略:

1. 评估市场供需

了解现货市场供需状况,有助于预测现货溢价对新合约价格的影响。

2. 考虑资金成本

根据交易规模和持仓时间,评估资金成本。如果持仓时间较长,远月合约的资金成本优势更大。

3. 制定交易计划

根据市场研判和自身资金情况,制定合理的交易计划。对于套期保值者,应适当调整套期保值策略;对于投机者,应考虑正套交易的可行性;对于投资者,可选择持仓远月合约。

4. 把握时机

当新合约大幅高开时,市场参与者可根据自身情况,及时采取交易行动,把握套期保值、投机或投资机会。

5. 控制风险

严格控制仓位规模,合理运用止损工具,应对期货交易的风险。

实例分析

以铜期货为例,2023年3月,铜期货主力合约(3月合约)上市时高开约3%,而同一品种的远月合约(6月合约)则相对稳定。导致这一现象的原因主要在于当时精炼铜现货市场出现供不应求的情况,现货溢价拉动了新合约价格上涨。

期货合约近高远低的现象反映了期货市场供需关系、资金成本和风险偏好等因素的影响。理解这种现象对于市场参与者制定合理交易策略至关重要。通过评估市场情况、考虑资金成本、把握时机、控制风险,市场参与者可以抓住期货市场的交易机会,实现投资收益最大化。