保险资金参与期货投资嘛(保险资金参与股指期货交易规定)

导言

保险资金作为国民经济的重要组成部分,其稳健性和长期投资的特点使其成为期货市场潜在的参与者。期货投资作为一种风险管理工具,为保险资金提供了分散投资、对冲风险的契机。将深入浅出地探讨保险资金参与期货投资的相关规定、机遇和挑战。

保险资金参与期货投资的规定

我国保险法和相关监管规定明确了保险资金参与期货投资的条件和范围:

- 资质要求:保险公司需具备必要的风险管理能力、技术水平和资金实力。

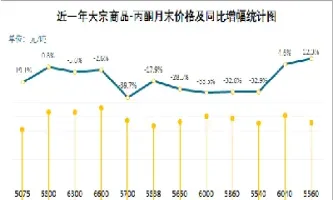

- 投资范围:仅限于交易所上市的股指期货和国债期货,不得参与商品期货交易。

- 投资比例:保险资金投资期货的总规模不得超过保险公司总资产的5%。

- 风控要求:保险公司必须建立健全的风险管理制度,包括风险评估、交易策略、止损机制等。

参与期货投资的机遇

- 分散投资:期货市场提供了一种与传统投资工具不同的资产类别,有助于保险资金分散投资组合风险。

- 对冲风险:股指期货可以用来对冲股票投资组合的系统性风险,国债期货可以对冲利率风险。

- 增厚收益:期货投资具有杠杆效应,在趋势性行情中可以放大收益。

- 套利机会:期货市场提供套利机会,通过买卖不同合约之间的价差,可以获取无风险收益。

参与期货投资的挑战

- 市场波动性:期货市场波动较大,需要保险公司具备较强的风险承受能力。

- 交易技术:期货交易涉及复杂的交易机制,保险公司需要掌握专业的交易技术。

- 风险管理:期货投资存在爆仓风险,保险公司必须建立有效的风险管理体系。

- 监管限制:保险资金参与期货投资受到严格的监管,可能会限制投资策略的灵活性。

保险资金参与期货投资的策略

为了有效应对挑战并抓住机遇,保险资金在参与期货投资时可以考虑以下策略:

- 谨慎投资:根据自身风险承受能力和投资目标,控制投资比例和仓位。

- 多元化投资:选择不同的期货合约和交易策略,分散投资风险。

- 套期保值:利用期货对冲其他投资组合或负债的风险。

- 专业管理:聘请专业的期货投资管理团队,保证交易决策的科学性和合理性。

保险资金参与期货投资既面临机遇,也存在挑战。通过了解相关规定、把握投资策略并加强风险管理,保险资金可以利用期货市场分散投资、对冲风险,实现资产保值增值的投资目标。随着监管制度的不断完善和保险公司风险管理能力的提升,保险资金参与期货投资的潜力将进一步释放。

THE END