期货做多做空的技术标准依据(期货做多做空啥意思)

期货交易是一种基于未来某个时间点交付某种商品或资产的合约交易。参与者可以通过做多或做空两种策略来参与市场,并从价格波动中获利。 “做多”指的是看好市场未来走势,预期价格上涨而买入合约;“做空”则指的是看跌市场未来走势,预期价格下跌而卖出合约。 期货交易充满风险,仅凭简单的“看好”或“看跌”并不能保证盈利。有效的期货交易需要建立在扎实的技术分析和风险管理之上,将探讨期货做多做空的技术标准依据。

期货做多做空的基本概念

期货合约赋予持有人在未来特定日期以约定价格买卖某种商品或资产的权利。做多是指买入期货合约,期望在未来以更高的价格卖出合约获利。例如,投资者预期某商品价格上涨,便买入该商品的期货合约,待价格上涨后卖出合约,赚取价格差。做空的逻辑则相反,它涉及卖出你并不拥有的合约,期望在未来以更低的价格买回合约平仓,从而获利。这类似于借入资产,在市场价格下跌后买回资产归还,赚取价格差。做空需要有一定的保证金和承担较高的风险,因为价格上涨可能导致巨大的损失。

理解做多做空的关键在于“预期”。投资者需要对未来的市场走势进行预测,并根据预测选择相应的交易策略。 这并非简单的猜测,而是需要基于大量的市场信息、技术分析和基本面分析做出判断。 盲目跟风或情绪化交易很容易导致亏损。

技术分析在期货做多做空中的应用

技术分析是期货交易中最重要的工具之一。它通过研究历史价格走势、交易量、技术指标等数据,来预测未来的价格走势。常用的技术分析方法包括:

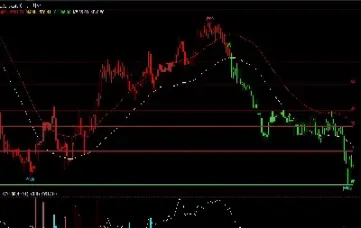

- 趋势分析:判断市场是处于上涨趋势、下跌趋势还是震荡趋势,是做多做空决策的基础。趋势线的绘制、均线系统(如MA5、MA10、MA20等)的应用是常用的趋势分析方法。

- 形态分析:识别各种图表形态,如头肩顶、头肩底、双顶、双底等,来预测价格的转折点。这些形态往往蕴含着市场情绪和力量的变化。

- 指标分析:运用各种技术指标,如MACD、KDJ、RSI、布林带等,来辅助判断买卖时机和风险等级。指标的运用需要结合其他技术分析方法,避免单一指标的误导。

- 量价分析:结合价格和交易量分析市场动能,例如,大幅上涨伴随巨量成交则可能预示持续上涨;而上涨乏力伴随成交量萎缩则可能预示上涨结束。

需要注意的是,技术分析并非万能的,它只能提供概率性的预测,不能保证交易一定会盈利。投资者需要结合基本面分析和风险管理进行综合判断。

基本面分析在期货做多做空中的作用

基本面分析是指通过研究影响市场供求关系的因素,例如宏观经济政策、行业发展趋势、供需状况、政策法规等,来判断未来价格走势。基本面分析能够提供长期趋势的判断,有助于投资者制定长期投资策略。

例如,对于农产品期货,基本面分析会关注天气情况、种植面积、库存水平、消费需求等因素;对于金属期货,会关注全球经济增长、矿产开采量等因素。 基本面分析通常与技术分析结合使用,可以提高交易的准确性。

风险管理在期货做多做空中的重要性

期货交易的高杠杆特性使得其风险极大,有效的风险管理至关重要。 投资者需要控制仓位,设置止损点和止盈点,避免单笔交易的损失超过可承受范围。常用的风险管理方法包括:

- 仓位管理:不要将所有资金投入单一品种或单一方向,分散投资可以降低整体风险。

- 止损单:设置止损单,在价格下跌到一定程度时自动平仓,限制亏损。

- 止盈单:设置止盈单,在价格上涨到一定程度时自动平仓,锁定利润。

- 保证金管理:根据自身风险承受能力控制保证金比例,避免过度杠杆导致爆仓。

- 头寸控制:控制单笔交易的规模,避免因单笔交易亏损过大而影响整体账户。

风险管理是期货交易成功的关键,即使交易策略正确,如果没有有效的风险管理,也可能导致最终亏损。

做多做空策略的结合应用

实际交易中,投资者可以根据市场情况灵活运用做多做空策略,例如:套期保值,对冲风险;价差套利,利用不同合约间的价格差异获利;跨市场套利,利用不同市场间的价格差异获利。 这些策略需要更深入的技术分析、基本面分析和风险管理能力。

总而言之,期货做多做空的技术标准依据并非单一因素,而是技术分析、基本面分析、风险管理等多方面综合作用的结果。投资者需要不断学习和实践,积累经验,才能在期货市场中获得长期稳定的盈利。